Innherji

Fær 19 milljörðum meira í arð frá Landsbankanum en var áætlað í fjárlögum

Ákvörðun bankaráðs Landsbankans að leggja til sérstaka arðgreiðslu þýðir að ríkissjóður mun fá í sinn hlut samtals tæplega 35 milljarða frá bankanum, sem er nærri tuttugu milljörðum hærri fjárhæð en var gert ráð fyrir í forsendum fjárlaga fyrir þetta ár.

Fréttir í tímaröð

Skel metið á „hálfvirði“ í samanburði við önnur félög í smásölu og þjónustu

Markaðsgengi Skel er um þrjátíu prósent lægra en jafngildir innra virði þess, sem má meðal annars rekja til óvissu um virði óskráðra eigna, en í nýrri greiningu er fjárfestingafélagið sagt verulega vanmetið á markaði. Þar er þeirri spurningu velt upp hvort munurinn í verðlagningu á Skel borið saman við önnur skráð félög sem starfa í smásölu og þjónustu „eigi að vera svona gríðarlega mikill“ en fjárfestingafélagið er í þeim samanburði á tæplega „hálfvirði“ miðað við það sem reksturinn skilar hluthöfum í hagnað.

Kaupa atNorth á háum verðmargfaldara líkt og þekkt er við sölu gagnavera

Miðað við áætlaðan rekstrarhagnað atNorth, sem byggir meðal annars á þegar tryggðum samningum við viðskiptavini, þá var fjögurra milljarða dala verðlagningin á félaginu í sölu til CPP og Equinix nokkuð í takti við þá háu verðmargfaldara sem þekkjast í viðskiptum með gagnaver sem geta stækkað frekar og mætt eftirspurn frá tæknifyrirtækjum á sviði gervigreindar.

Oaktree seldi meira en helminginn af stöðu sjóðsins í Alvotech í lok ársins

Vogunarsjóðurinn Oaktree Capital, sem eignaðist stóran hlut í Alvotech í aðdraganda skráningar á markað fyrir fjórum árum, var umsvifamestur á söluhliðinni með bréf félagsins á síðustu mánuðum ársins 2025 þegar hann losaði um meginþorra af eftirstandandi eignarhlutar. Eftir að hafa rétt aðeins úr kútnum á fyrstu vikum ársins hefur hlutabréfaverð Alvotech fallið um fjórðung á skömmum tíma.

Fjárfestar taka vel í nýja afkomuspá Amaroq sem er umfram væntingar

Miðað við núverandi heimsmarkaðsverð á gulli og helstu forsendur að baki nýrri afkomuspá Amaroq fyrir árið 2026 er útlit fyrir að rekstrarhagnaður auðlindafélagsins geti orðið eilítið meiri en síðustu spár greinenda hafa gert ráð fyrir. Hlutabréfaverðið hefur rokið upp eftir að félagið opinberaði nýjar áætlanir sínar.

Kemur „mjög á óvart“ að stjórn ISB treysti sér ekki til að standa við samkomulagið

Stóru lífeyrissjóðirnir sem eru í þeirri stöðu að eignarhald þeirra þverast með svipuðum hætti í Íslandsbanka og Skaga eru fremur fámálir um þá ákvörðun að samrunaviðræðum hafi verið slitið, á meðan afstaða sumra annarra sjóða litast af því hvar hagsmunir þeirra vega hlutfallslega meira. Stærsti einkafjárfestir Skaga segir það koma „mjög á óvart“ að stjórn Íslandsbanka hafi ekki treyst sér til að standa við samkomulagið en hún fór fram á verulegar breytingar á fyrri verðskilmálum við samruna félaganna sem yrðu aðlagaðir með tilliti gengishækkunar á bréfum bankans og gagngjaldið að hluta greitt með reiðufé.

Spá því að verðbólgan fari rétt undir fimm prósent en óvissan er upp á við

Útlit er fyrir að tólf mánaða verðbólgan geti farið aftur undir fimm prósent þegar ný mæling birtist síðar í vikunni, ef marka má meðalspá sex greinenda, en sumir benda á að óvissan sé upp á við í spánum og vara við annarrar umferðar áhrifum af hærri verðbólgu á næstunni.

Ekki lengur stærsti erlendi hluthafinn eftir að hafa selt fyrir nærri fjóra milljarða

Bandaríska sjóðastýringarfélagið Capital Group er ekki lengur stærsti erlendi fjárfestirinn í hluthafahópi Íslandsbanka eftir að hafa verið statt og stöðugt á söluhliðinni í bankanum frá því um miðjan janúar. Á þeim tíma hefur gengið lækkað um liðlega sjö prósent.

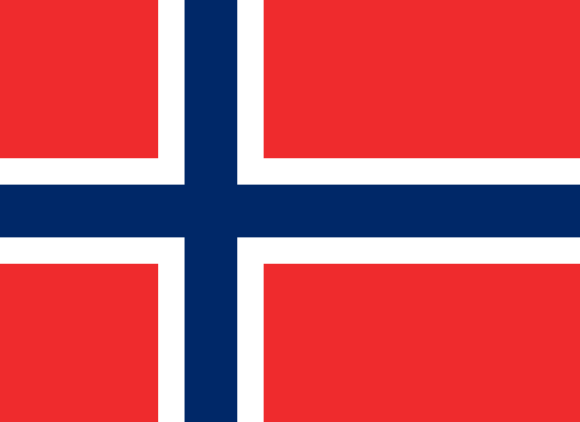

Arion verðlagður á „spottprís“ þrátt fyrir sambærilega arðsemi og norrænir bankar

Þrátt fyrir að skila sambærilegri arðsemi og aðrir helstu bankar á hinum Norðurlöndunum þá er Arion verðlagður á markaði talsvert lægra með hliðsjón af afkomu og eigið fé. Í nýrri hlutabréfagreiningu er Arion því sagður vera „á spottprís“ en verðmat á bankanum er lækkað lítillega og gert er ráð fyrir minni efnahagsumsvifum samtímis háum grunnvöxtum.

Erlendu sjóðastýringarrisarnir sem eru að byggja hratt upp stöðu í Oculis

Erlendir fjárfestingarsjóðir, meðal annars sérhæfðir sjóðastýringarrisar með áherslu á líftækni- og heilbrigðisgeirann, eru að stækka hratt stöðu sína í Oculis og hafa sumir þeirra keypt í félaginu fyrir marga milljarða á allra síðustu vikum og mánuðum. Vaxandi eftirspurn meðal erlendra fjárfesta hefur skilað sér í meiri veltu og hækkun á hlutabréfaverði en Oculis er núna orðið fjórða verðmætasta félagið á íslenskum hlutabréfamarkaði.

Fjárfestar selja í Símanum eftir vonbrigði með nýja afkomuspá

Þótt rekstrarniðurstaðan á síðustu mánuðum ársins 2025 hafi verið ákveðin varnarsigur fyrir Símann eftir brotthvarf Enska boltans þá olli ný afkomuspá fyrir yfirstandandi ár, sem litast meðal annars af kostnaðarþrýstingi frá erlendum birgjum, nokkrum vonbrigðum meðal fjárfesta. Hlutabréfaverð félagsins lækkaði skarpt á markaði í dag.

Amaroq ætlar að færa sig yfir á Aðalmarkaðinn í London síðar á árinu

Amaroq hefur ráðið alþjóðlega fjárfestingabankann Citigroup til að undirbúa skráningu á Aðalmarkað Kauphallarinnar í London síðar á árinu í því skyni að auðvelda félaginu að fá fjármögnun frá stórum erlendum stofnanafjárfestum og vísitölusjóðum. Aðalmarkaðurinn í London hýsir í dag flest af helstu námufyrirtækjum heimsins.

Áform um að vaxa út úr vandanum sögð bjartsýn eða í „versta falli hrein tálsýn“

Fyrirætlanir stjórnvalda um að hægt verði að ná tökum á ríkisrekstrinum með því að vaxa út úr vandanum eru „í besta falli bjartsýnar og í versta falli hrein tálsýn“, að mati greinenda Acro verðbréfa, en ófjármögnuð útgjaldaloforð hafa nú þegar valdið hækkun fjármagnskostnaðar á markaði. Án eignasölu verður nokkur bið á skuldalækkun ríkissjóðs og því er þeim varnarorðum beint að ríkisstjórninni að boðaður halli á lánsfjárjöfnuði næstu árin, sem er í sögulegu samhengi umtalsverður, gæti hæglega orðið jafnvel enn meiri.

Mælir með Birgi Má og Steingrími í stjórn Heima

Tilnefningarnefnd Heima mælir með því að þeir Birgir Már Ragnarsson og Steingrímur Halldór Pétursson komi nýir inn í stjórn fasteignafélagsins á komandi aðalfundi. Birgir Már er annar eigenda fjárfestingafélagsins Omega sem varð stærsti hluthafi Heima snemma árs í fyrra eftir sölu á Grósku.

Horfa til þess að fá Tómas nýjan inn í stjórn Arion

Stokka þarf lítillega upp í stjórn Arion á komandi aðalfundi eftir stutt stopp hjá norskum stjórnarmanni og er tilnefningarnefnd bankans sögð horfa til þess að mæla með kjöri Tómasar Más Sigurðssonar, forstjóra HS Orku.

Vill ekki að „setja neinar prósentur“ á líkurnar á að samruni við Skaga klárist

Bankastjóri Íslandsbanka segist ekki vilja „setja neinar prósentur“ á líkurnar á að boðaður samruni við Skaga muni klárast en viðræður standa enn yfir. Umfram eigið fé bankans, að teknu tilliti til áformaðra endurkaupa og arðgreiðslu til hluthafa, er núna talið nema hátt í 50 milljarðar króna.

Rífleg eiginfjárstaða skapar svigrúm til verulegs vaxtar hjá Festi

Festi ræður yfir talsverðu umfram eigin fé um þessar mundir sem stjórnendur horfa til að geta nýtt í „verulegan“ innri og ytri vöxt en í nýrri greiningu er fjárfestum ráðlagt að halda stöðu sinni í smásölufélaginu óbreyttri, enda þótt verðmatsgengið sé hækkað nokkuð. Undir lok síðasta árs fór dótturfélagið Elko að hasla sér völl í lánastarfsemi og útlit er fyrir hraðan vöxt þar á þessu ári.

„Algjört hrun á grænum orkumarkaði“ og færir niður virði bréfa í CRI um helming

Erfiðleikar í rekstri og „algjört hrun á grænum orkumarkaði“ veldur því að Sjóvá telur rétt að færa niður virði eignarhlutar síns í íslenska hátæknifyrirtækinu Carbon Recycling um helming. Lífeyrissjóðurinn Gildi er einn allra stærsti hluthafi CRI eftir að hafa fjárfest í félaginu fyrir vel á annan milljarð á sama tíma og Sjóvá fyrir meira en tveimur árum.

Telur að þrefalda þyrfti fjölda minni íbúða til að koma jafnvægi á markaðinn

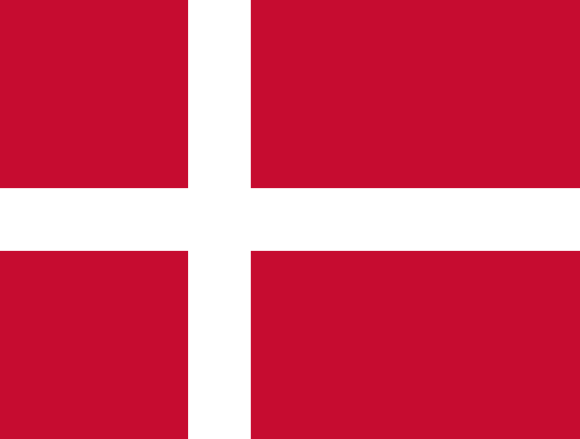

Miðað við lýðþróunina hér á landi þá er þörf á því að byggja yfir 53 þúsund íbúðir á höfuðborgarsvæðinu sem eru minni en 80 fermetrar að stærð, þreföldun frá því sem nú er, þannig að hlutfall þeirra verði áþekkt því sem þekkist í höfuðborgum hinna Norðurlandanna og jafnvægi komist á markaðinn. Framkvæmdastjóri fasteignaþróunarfélagsins varar hins vegar við því að þróunin sé í öfuga átt og íbúðir í byggingu séu að stækka, ekki minnka.

Ef snúa á við rekstri Icelandair er nær ekkert svigrúm til launahækkana í dollar

Veiking Bandaríkjadals á liðnu ári hafði verulega neikvæð áhrif á afkomu Icelandair og skýrir að stórum hluta rekstrartap flugfélagsins þrátt fyrir ágætis tekjuvöxt og bata á fjórða ársfjórðungi, að sögn hlutabréfagreinanda. Verðmat á félaginu hækkar lítillega í nýrri greiningu en þar undirstrikað að ef stjórnendum á að takast að rétta við reksturinn þá er nær ekkert svigrúm fyrir launahækkunum í Bandaríkjadollar.

Afkoma Arion á pari við spár þrátt fyrir óvenjumikla virðisrýrnun lána

Kjarnatekjur Arion á fjórða ársfjórðungi, sem voru að mestu á pari við væntingar, héldu áfram að aukast og var arðsemi bankans fyrir árið í heild sinni talsvert yfir markmiði stjórnenda. Óreglulegir liðir lituðu uppgjörið að hluta en bankinn bókfærði meðal annars umtalsvert meiri virðisrýrnun á lánsafnið sitt en búist var við.

Arðsemin talsvert undir markmiði eftir „slakar“ þóknanatekjur á fjórðungnum

Hagnaður Kviku á síðasta fjórðungi 2025 skrapp nokkuð saman á milli ára, meðal annars vegna dræmra þóknanatekna, og var arðsemi bankans fyrir árið í heild sinni talsvert frá markmiði. Viðbrögð greinenda við uppgjörinu voru ólík en góður gangur var í vaxtatekjum og bankinn gæti greitt umtalsverða sérstaka arðgreiðslu til hluthafa síðar á árinu.

Nýtt og lægra jafnvægi í vanskilum fólks og fyrirtækja að festast í sessi

Þrátt fyrir þráláta verðbólgu og hátt raunvaxtastig voru vanskil fyrirtækja og heimila í lágmarki á liðnu ári, samkvæmt gögnum frá innheimtufyrirtæki, og svo virðist sem nýtt og lægra jafnvægi í vanskilahlutföllum sé að festast í sessi en þekktist á árunum fyrir heimsfaraldur.

Vill opna á verðbréfalán lífeyrissjóða sem ætti að auka skortsölu á markaði

Fjármálaráðherra áformar að leggja fram frumvarp sem myndi meðal annars í fyrsta sinn gera íslenskum lífeyrissjóðum kleift að lána áfram hluta af hlutabréfum eða skuldabréfum í þeirra eigu, sem gæti þá skapað forsendur fyrir aukinni skortsölu meðal fjárfesta, en það ætti að bæta í senn virkni og verðmyndum á markaði.